国债十年利率曲线图-十年国债市场利率

现实生活中,我们总能够看到长期债券和短期债券利率不一致的现象,比如:

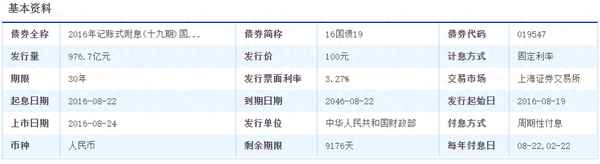

019547

019548:

019549:

发行时候的票面利率,期限越短,利率越小。我们姑且认为当时的票面利率就是那一时刻的到期收益率吧。

为什么会这样?

利率的期限结构解释研究此类问题的——

利率期限结构是指某一时点不同期限债券的到期收益率与期限之间的关系,反映的是长期利率和短期利率的关系。这里的债券的到期收益率是指即期利率。

即期利率与预期利率:

短期利率和长期利率全部都划到时间轴上,就会形成下面的四张图:

上面的国债的截图,已经显示了现实生活中,长期利率大于短期利率。也就是说,现实生活中符合第一张图的左边这张图。

利率期限结构理论:预期理论和分割市场理论是两个极端,两者的结论相反。流动性偏好理论是折中的理论。

1.无偏预期理论(Pure Expectation Theory)

(1)基本假设

既然不同期限的债券是完全替代品,投资者对此并无偏好,所以只要投资总期限相等,投资总回报必须相等。利率期限结构完全取决于市场对未来利率的预期,即期利率=未来短期预期利率平均值。这里的平均值,指的是几何平均值。

(2)预期理论对收益率曲线的解释

上斜收益率曲线

下斜收益率曲线

水平收益率曲线

峰型收益率曲线

无偏预期理论的缺陷是两个假定都严重脱离现实:

假定人们对未来短期利率具有确定的预期;

其次,还假定资金在长期资金市场和短期资金市场之间的流动完全自由。

这两个假定都过于理想化,与金融市场的实际差距太远。

2.市场分割理论

(1)基本假设

(2)基本结论:每种期限债券的利率取决于该期限债券本身的供给和需求,其他期限债券的预期回报率对此毫无影响。

长期即期利率≠未来短期预期利率平均值,完全由供给和需求决定价格。

(3)市场分割理论对收益率曲线的解释

上斜收益率曲线

短期债券市场的均衡利率水平低于长期债券市场的均衡利率水平。

下斜收益率曲线

短期债券市场的均衡利率水平高于长期债券市场的均衡利率水平。

水平收益率曲线

各个期限市场的均衡利率水平持平。

峰型收益率曲线

中期债券市场的均衡利率水平最高。

结论

(4)市场分割理论缺陷:在于该理论认为不同期限的债券市场互不相关。因此,该理论无法解释不同期限债券的利率所体现的同步波动现象,也无法解释长期债券市场利率随短期债券市场利率波动呈现的明显有规律性变化的现象。

3.流动性溢价理论

(1)基本假设

(2)基本结论:

长期利率=期限内预期短期利率的平均值+流动性溢价率。

流动性溢价体现在利率上,其实是缺乏流动性的补偿,期限越长,流动性越缺乏,溢价越高。

(3)流动性溢价理论对收益率曲线的解释

上斜收益率曲线

水平收益率曲线

下斜收益率曲线

峰型收益率曲线

市场预期较近一段时期短期利率可能上升、可能不变、也可能下降且下降幅度比流动性溢价率低,而在较远的将来,市场预期短期利率会下降,下降幅度比流动性溢价率大。

总结

三种理论的比较