债券市场最新行情走势图—债市今日行情最新消息

最近权益市场回暖,短短1个多月沪指就站稳了3100点,但是另一边的债市却是寒气逼人,自11月以来债市频频下跌,以债券为底层资产的银行理财和纯债基金净值也明显回撤。

债市为何跌跌不休?这一波急跌为什么不用过分恐慌?一起来看数据分析~

01

近期债市为何持续调整?

债市的影响债券市场的因素有很多,有个比较简单的分析框架是“四碗面”,就是常说的基本面、政策面、资金面、技术面(市场情绪)。此前,在货币宽松政策背景下,大家“手上的钱多了”,债券价格也不断走高,因此债券基金涨得都比较多,但是随着11月以来多重因素发生变化,债券市场也出现了回调。

一是,近期短端资金利率波动加大,存单利率迅速上行,市场对后续资金面持续担忧;

其次,尽管12月5日“降准”正式生效,释放长期资金约5000亿元,但近期压制市场基本面的因素都在缓和,如房地产支持政策“三箭齐发”、防控优化调整出台等政策端持续发力,宏观经济的复苏速度预期也有一定改善。部分资金可能会“卖债买股”,使得“股债跷跷板”效应显现;

最后,叠加临近年末资管资金止盈获利需求,引发了机构赎回和集中调仓,放大了债市的调整。

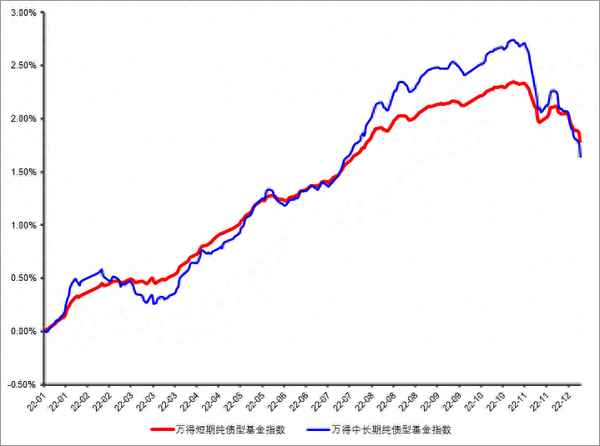

从走势图也可以看出,11月以来,主投债券的短债基金和中长期纯债基金也都出现了明显的急跌,下旬稍有企稳后,12月又开始了新的一轮调整。

数据来源:Wind;截至2022/12/13;指数过往业绩走势不代表未来表现,不代表投资建议。取短期纯债基金指数(885062.WI)、中长期纯债型基金指数(885008.WI)。

02

4组数据回测,短债基金依然值得

很多人可能被这一轮大幅回调吓到,但事实上如果我们回看历史数据,就会发现,债券市场常经历短期风雨,但是短暂颠簸不用过度恐慌。

数据来源:Wind;指数过往业绩走势不代表未来表现,不代表投资建议。

小夏就以散户投资者朋友相对持仓更多的短债基金为例,进行简单的数据回测,帮助大家坚定信心。

行情颠簸但短债基金依然保持了正收益

统计显示,截至12月13日,中长期纯债指数和短期纯债基金指数今年以来累计涨幅均超过1.6%,相比于偏股基金和沪深300取得了难得的正收益。

数据来源:Wind;截至2022/12/13;指数过往业绩走势不代表未来表现,不代表投资建议。

近十年每个完整年度均保持了正收益最大回撤为-1.24%

如果我们把时间拉长,范围拉广,统计自2012年以来,近10个完整年度里短债基金指数的年度收益率和最大回撤,可以发现,即便是在经历了2013年股债双杀、2017年整体债市欠佳的情况下,短债基金仍然实现自2012-2021连续10个完整年度的正收益,成为防御配置的较优选择。且历年最大回撤也控制在-1.5%之内。

数据来源:Wind;截至2022/12/13;指数过往业绩走势不代表未来表现,不代表投资建议。

原因就在于,短期纯债基金只投资债券、不买股票,投资债券的剩余期限短,所以价格波动相对更小,风险相比同为债基的中长期纯债基金更低,即便受到债市波动影响,短期可能出现回撤并且亏钱,但随着持有债券的逐步到期兑付,只要没有出现“暴雷”的情况,由于市场波动造成的短期净值下跌也有望得以恢复。

PS:如果单日跌幅较大,或者一段时间连续回撤2-3%以上,那么投资者可能就需要注意了,需要仔细查看基金季报等公开资料、与理财经理及时沟通了解基金的运作情况,考虑抽身进行基金转换。

短期震荡后仍有上涨动力净值修复较快

回顾历史债市调整,短债基金指数往往在市场震荡之后,会有相应的长时间连涨调整期,净值也会较快修复。

数据来源:Wind;截至2022/12/13;指数过往业绩走势不代表未来表现,不代表投资建议。

所以,对于市场的突发性下跌,投资者大可不必感到恐慌,相反也许正是布局投资的好时机。

持有一年以上取得正收益概率超过100%

回顾历史,短期纯债型基金指数经历了多轮牛熊周期,小夏进行滚动测算后发现:持有短期纯债基金指数6个月取得正收益的比例就达到了99%,而持有1年、3年取得正收益的比例可达100%。

对比普通股票型基金指数,坚持持有短债基金1年及以上即可实现100%的正收益占比,数据明显好于风险水平更高的权益型基金,同时取得与风险水平相匹配的平均收益率。

数据来源:Wind,统计区间2012.1.4-2022.9.30。统计区间内每交易日按近1个月、近6个月、近1年、近3年、近5年为统计窗口,移动计算指数收盘价统计窗口增幅作为指数收益,依次统计正收益概率、算数平均收益。历史业绩不代表未来表现,指数历史业绩不代表具体基金产品历史业绩。以上统计仅反映对应指数风险收益特征,不作为投资建议。

在净值化改革打破刚兑后,可以说,不存在能够保证稳赚不赔的资产。短债基金作为资产配置的重要一环,仍然是可以考虑适当配置、长期持有的产品。

03

债券后市怎么看?

当前,实体经济仍以缓和修复为主,在市场情绪、风险因素逐步释放后,超调的市场利率仍具备阶段性下探可能,利率下行,债券价格上涨,未来仍将存在结构易机会。尤其是在出现非理性杀跌后,债市将逐渐趋于平稳。

此外,年末结构性行情也值得关注。观察近三年不同市场环境下短端利率表现,无论1Y国债还是1Y存单,每逢年末均存在不同幅度的利率下跌,具有比较鲜明的季节性特征,或将出现一定配置机遇~

风险提示:1.本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。2.投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。3.基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。市场有风险,入市须谨慎。